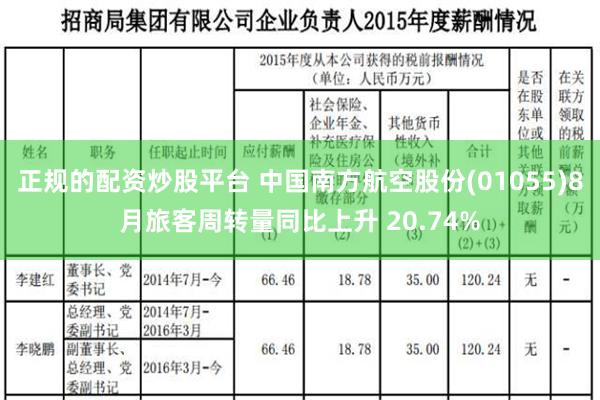

拼多多一夜大跌近30%,创IPO以来最大跌幅,低于预期的业绩和公司高管警告令市场信心受挫,但高盛力挺拼多多。

隔夜,拼多多发布二季度业绩,营收同比增长86%,距离突破千亿大关近一步之遥,略低于市场预期;但同时实现连续第六个季度经调运营利润超预期,达到350亿,同比增长139%。

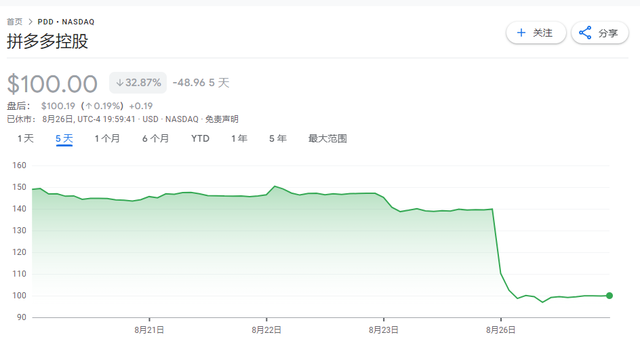

高盛在最新报告中对拼多多给予买入评级,12个月基础目标价为184美元:

拼多多今年股价表现不佳,目前市盈率低于10倍,已经反映投资者对国内竞争加剧和Temu地缘政治的担忧。

与此同时,拼多多GMV更快增长和交易服务收入超预期,意味着Temu增长势头持续。拼多多迄今为止仍是中国互联网第二季度业绩增长最快的公司之一,其战略/投资将推动未来的增长。

我们对拼多多持买入评级,基于其广告技术能力(ROI基础营销工具)以及中国具有成本竞争力的供应商/商家/供应链,加上有利的风险回报,12个月基础目标价为184美元,较目前有84%上行空间,当前市值并未包括对Temu的估值。

对于隔夜的大跌,高盛认为这一剧烈负面反应可能源于三方面:

1、在财报发布前,投资者的期望值很高。由于市场预期结果强劲,平多多股价自7月底以来上涨了约20%,而同期KWEB(KraneShares中国海外互联网ETF )指数下跌了4%;

2、在线营销服务增长出现首次正常化迹象,同比增长放缓至29%,不及市场的预期。但我们认为拼多多的表现仍然明显优于阿里客户管理收入增长1%,以及快手电商广告的中位数增长。

3、管理层的评论吓到了市场,拼多多管理层在电话会中指出,由于竞争加剧/和长期盈利能力可能下降以推动高质量发展,预计未来收入增长将放缓并牺牲短期利润;拼多多计划未来12个月拿出100亿元支持优质商家;由于整体仍处于投入阶段,拼多多在未来几年不会进行回购或分红。

此外,高盛指出拼多多业绩亮点还包括,Temu强劲的GMV达到110亿美元,交易佣金收入同比增长了234%。由于在成熟市场(如美国)减少补贴水平以及对采购价格的严格控制,利润率逐季提高。调整后的EBIT(息税前利润)也超出预期,这可能归因于国内盈利能力和Temu单位盈利能力的提高。

不过,高盛也同时给出股价下行警告:

(1)由于电子商务投资回报率下降/基于销售的广告库存增加,以及与行业之间的GMV增长差距缩小,在线营销收入可能低于预期;(2)进入欧洲和其他消费能力强的发达市场时,地缘政治逆风可能比预期更大;(3)如果阿里的新低价广告举措获得成功,抖音基于货架的低价位商品扩展速度超预期,竞争可能比预期更激烈;(4)为了维持增长而进行的再投资可能会对核心利润率构成下行风险;(5)缺乏业务绩效和盈利能力的分部披露十大杠杆炒股平台,这可能导致分析/估计国内和国际(Temu)绩效和盈利能力时遇到困难。